今日热门回顾微信分付信用卡可以提现吗-规则是这么说的

|

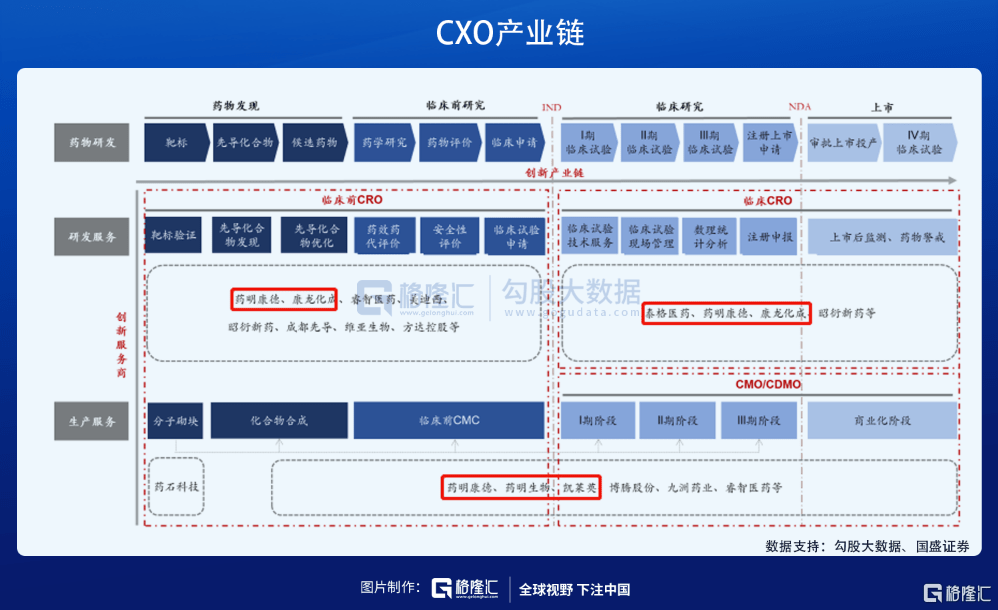

通策作为医疗板块高估值的铆,股价上窜下跳。2月那一波一度逼近腰斩,然而短短3个月后奇迹般翻倍。紧接着2个月再度被腰斩,9月后反弹40%,后遭遇业绩雷再度暴跌。 通策是医疗行业的一面镜子——波动剧烈,市场分歧相较于过往几年明显加大。 1 CXO遭抛售 高瓴重仓押注医药行业,一举一动颇受市场关注。三季度,高瓴至少抛售了5800万股爱尔眼科的股票,按照三季度平均60元进行推算,高瓴至少套现35亿元,如果清仓的话,套现总额将接近50亿元。 2018年1月,高瓴斥资10.3亿元通过定增进入爱尔,后有几次高抛低吸操作,总成本在20亿元左右。按照三季度套现的金额来计算,高瓴基本上是稳赚1倍。 高瓴是长期主义投资者,退出爱尔10大股东名列,背后传达的意义不浅。另外,公募顶流张坤旗下的易方达蓝筹精选、易方达优质企业均实现了抛售退出。此外,张坤还抛售了通策医疗。 对于眼科、牙科赛道,市场其实是有担忧后续会有迂回集采,未来业绩高速增长的不确定加大。这或许也是机构们撤退的重要逻辑。 这并不奇怪,但高瓴大范围从没有集采风险、景气度还非常高的CXO行业撤退,引起了市场的广泛关注。 这些年,高瓴非常看好且重仓了CXO行业。药明康德上市前高瓴就参与了6300万美元的战略投资,上市后2019年7月26日又重仓入股48亿元,截至今年一季度持有2535.67万股;2018年6月通过受让实控人叶小平股权方式入股泰格医药;2020年10月,高瓴通过定增认购凯莱英440.53万股(斥资近10亿),占到总股本的1.82%,成为公司第6大股东;方达控股于2019年5月底于香港联交所上市,高瓴作为基石投资者,认购规模高达5000万美元。 然而,今年集体变心了。Q1季度,高瓴持股药明康德1.71%持有市值35亿元,Q2季度已经退出前10大股东之列。 对于凯莱英,高瓴二季度大幅减持220.26万股,砍仓近50%,三季度至少减持70万股,同样退出前10大股东之列。 对于泰格,因回购按要求临时披露了公司前十大流通股,里面已没有了高瓴的身影。8月25日,公司第十大流通股东持有698.86万股,小于高瓴二季度末持有的750万股,可见高瓴已做减仓。三季报中依然没有高瓴的身影。 对于方达控股,9月24日大幅减持2197.4万股,持股比例从5.581%下降至4.511%。 CXO行业,作为创新药背后的卖水人,高瓴是重仓下注,为何在今年陆陆续续大减仓,乃至清仓走人?这个问题值得探讨。 另外,CXO企业大股东们(高管)减持股份更是疯狂,包括药明生物、药明康德、康龙化成、泰格医药等龙头。 2 落袋为安? CXO解决了创新药企的痛点——提高研发效率,缩短研发周期、降低研发生产成本、加快上市速度。以致于这些药企越来越离不开这些CXO,包括做临床前CRO、临床CRO、以及生产后端的CMO及CDMO。

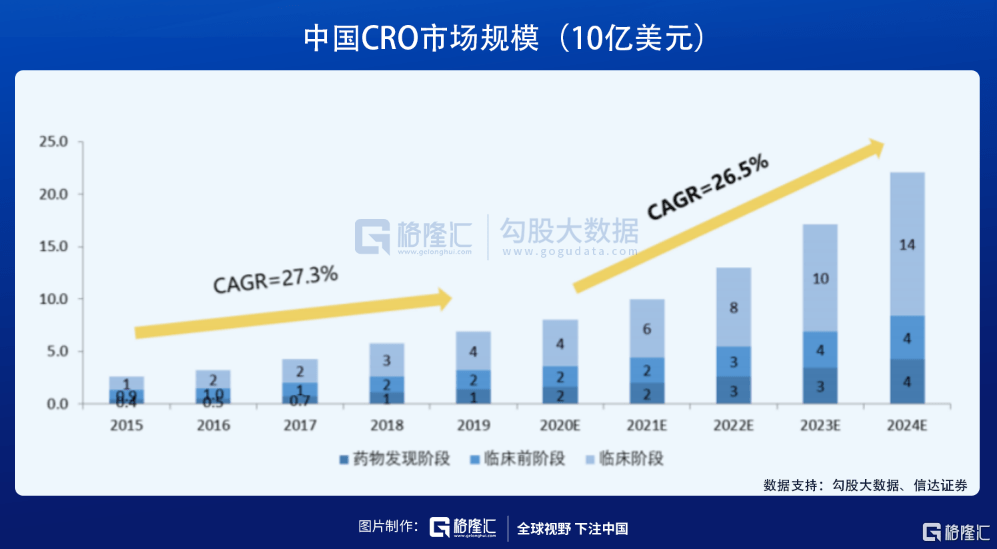

中国创新药爆发,导致CXO行业维持持续的高景气度。据Frost&Sullivan数据显示,中国CRO行业规模将在2024年达到222亿美元,预计2019年-2024年CAGR为26.5%,其中药物发现领域为26%、临床前领域为18.2%、临床领域为30%。而在2015-2019年,CRO行业年复合增速高达27.3%。

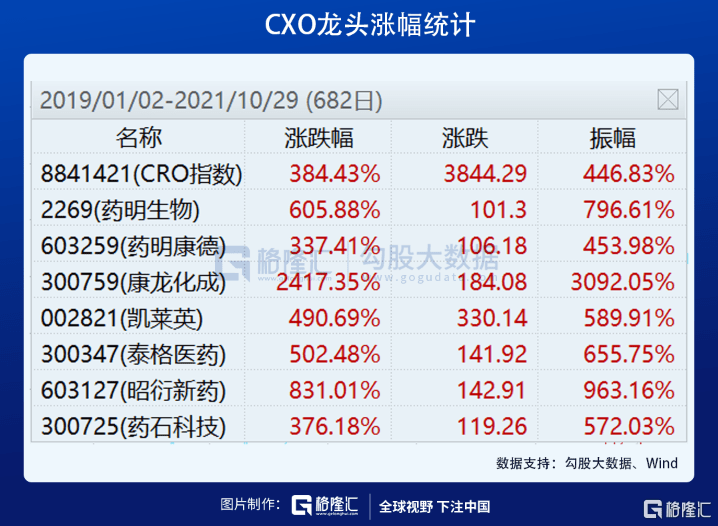

如此之高的行业景气度,CXO“七龙珠”(药明生物、药明康德、泰格医药、康龙化成、凯莱英、昭衍新药、药石科技)均实现了业绩的大爆发,股价也如窜天猴一般飞涨,成为了一段投资佳话。 先看看CRO指数,2年时间整体上涨近400%,几乎堪称全市场最强赛道。其中,康龙化成上涨24倍,昭衍新药上涨8.3倍,药明生物上涨6倍,凯莱英、泰格医药均上涨5倍左右。当然,这也导致七龙珠整体估值呈现强势状态。

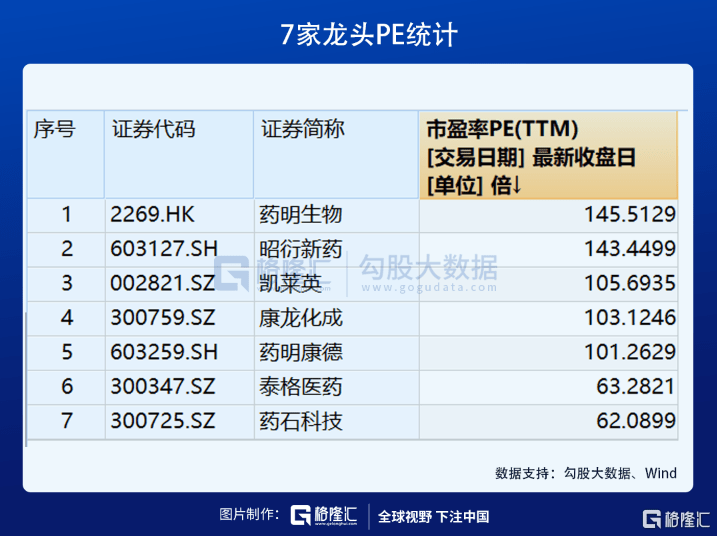

当前,除了泰格和药石60倍PE外,其余5家龙头均超过100倍PE,且药明、昭衍是最高的,均接近150倍。

经历了长达快3年的暴涨,前期布局CXO的机构们赚得盆满钵满,包括高瓴,且当前处于绝对估值高位,自然有落袋为安的需求。 当然,对于高瓴这类擅长长期投资的顶级机构,高估 |

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫

评论列表