什么app能套白条(必看的提取方式攻略)

| 4月22日晚,顺丰控股发布2021年一季度财务报告,净亏损达到9.89亿元,同比下降209.01%。同时,该公司财务负责人伍玮婷“因个人原因”申请调任。 提现服务联系图片中客服QQ 咨询电话18052232749

实际上,伍玮婷可谓是顺丰“元老”,她自2016年12月起就担任顺丰控股董事、副总经理兼财务负责人。她的调任与顺丰令市场震动的巨亏是否有关,目前不得而知,但耐人寻味的是,顺丰还未聘任新的财务负责人,由董事陈飞暂行该职,或证明了伍玮婷调任的突然。 从一路高歌猛进到骤然失速,顺丰凭借一己之力,将整个A股快递板块“从马背上拉了下来”。资本市场似乎对这家企业失去了耐性,顺丰从124元/股跌至62元/股,两个月内股价腰斩。

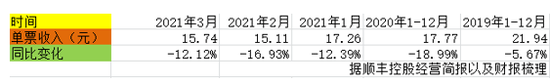

(顺丰控股近期股票走势) 如今这家企业正站在十字路口——于下沉市场遭遇传统价格战的囚徒困境,于万亿供应链市场的宏大愿景中等待漫长前夜,王卫和管理层真正的挑战才刚刚开始。 遭遇“屠夫” 措手不及 财务报告显示,今年一季度,顺丰控股营业收入为426.2亿元,同比增加27.07%;净利润亏损9.89亿元,同比下降209.01%。同时,顺丰营业成本大幅增长40.44%至395.67亿元,直追营收总额,原因是“加大新业务和产能建设等投入综合影响”。此外,该公司经营活动产生的现金流净额由正转负。 而一个月前,这家公司发布的2020年财报还显示其去年录得超过1500亿元的营收以及超70亿元的净利润。“优等生”的业绩骤然“翻脸”,让外界跌破眼镜。顺丰的管理层自我剖视,认为亏损原因在于新业务前置投入、固定资产折旧成本增加、陆运业务线资源重叠投放以及电商件毛利承压等。 4月9日,王卫在股东大会上表达歉意,“首先跟股东赔礼道歉,因为我认为第一个季度真的没有经营好。”这一幕在网络上迅速刷屏。 与王卫道歉相对应的,是“1单只要8毛钱”的极兔速递热度蹿升。同样在4月9日,因“低价倾销”,极兔速递、百世快递被义乌邮政管理局整治,主要措施是停运部分分拨中心,外界很快将顺丰的失意与极兔速递的野蛮生长挂上了钩。与拼多多有着“暧昧”关系的极兔速递,自2020年3月在国内起网以来,就被视作快递业尤其是电商件市场的“搅局者”。 但若要将价格战完全归结于这只“兔子”,有些以偏概全。事实上,价格战从未远离过快递业。 新浪财经梳理历史财报发现,“通达系”中,申通、韵达的单票收入从2020年伊始就开始滑坡,而圆通单票收入自2017年就开始持续走低,中通则是自2018年三季度开始出现“单票价格下浮”。 极兔入局后,各家价格拼杀的势头更是有增无减。以2021年3月数据为例,当月韵达的单票收入为2.19元,同比降13.44%;申通单票收入2.25元,同比降27.65%;圆通单票收入2.25元,同比降11.03%。中通方面,去年二季度单票收入为1.29元,同比下降20.9%;去年全年降幅为20.1%。 在快递市场,以价换量是不二法则。正如中通快递CFO颜惠萍在公司2020年第四季度财报中所述,“加速业务量增长并获取市场份额是我们目前发展阶段中最重要的目标,我们通过将核心快递业务的单票价格下降约20%实现了创纪录的业务量增长,并提升1.3个百分点的市场份额。” 在这场战争中,顺丰无法独善其身。 曾对电商兴趣索然的顺丰,近年来一头扎进了这个近乎红海的市场。电商件市场对价格高度敏感,且已有“通达系”深植其中,顺丰要想重新分蛋糕必然会付出成本代价,走上前述以价换量的老路子。 根据今年4月20日顺丰控股发布的《2021年3月快递服务业务经营简报》,2021年3月顺丰单票收入为15.74元,同比下滑12.12%。新浪财经梳理顺丰控股过往经营简报及财报发现,这是顺丰单票收入持续第22个月同比下降——2019年6月,顺丰单票收入的同比变动由增转降。当年6至8月,降幅尚不明显,保持在个位数。然而从2019年9月开始,单票收入录得两位数降幅,并持续至今。

顺丰也在财务报告中解释称,“下沉市场电商需求旺盛,经济型快递产品特惠专配的业务量增长迅猛,因该部分定价偏低产品的件量占比上升较快,对整体毛利造成一定压力。” 早前,业内曾有观点认为,一旦降价无法提升市场占有率时,快递业的价格战就会发生逆转。然而,极兔速递带来的争议与风波,让这种所谓“临界点”的假设显得有点理想化。 中国人民大学的经济学院教授聂辉华近日呼吁把“价格屠夫”极兔快递罚到“倾家荡产”。他撰文指出,极兔的低价策略,只是近年来快递行业价格战的一个缩影。“如果一家企业通过打价格战占领市场,那么更多企业就不得不跟进,最终导致所有企业陷入低水平价格战的‘囚徒困境’,从而毁灭了一个行业的高品质。” “命门”被掐 前途未卜 如果说眼下价格战带来的只是一时“失血”,那供应链物流或才是决定顺丰未来的“命门”。 王卫对供应链业务寄予厚望。他曾在公司2017年业绩会上表态“公司未来致力于提供综合物流服务,所对标的不仅是4千亿的传统快件配送市场,而是12万亿的大物流市场。”他还曾描绘过一番蓝图,要“通过物流、金融跟商流的‘三流合一’,为客户提供一个完整的服务体系。” 为了打入这一市场,顺丰掏出了真金白银。 自2018年以来,顺丰大举通过并购等方式完善供应链业务网络。2018年10月,顺丰以55亿元人民币100%收购德国物流巨头DeutschePost DHL Group(“DHL”)在中国的供应链业务,成立“顺丰敦豪供应链中国”,成为其正式入局供应链市场的标志。 同一年,顺丰还收购冷链供应商夏晖香港75%的股权,并与后者成立合资公司;此外,顺丰还与中铁快运股份有限公司成立中铁顺丰国际快运有限公司,打造“基于供应链的综合物流服务提供商”。 2019年,在获得顺丰1亿美元融资后,国际货代公司Flexport与顺丰宣布共同推出综合物流解决方案,声称要“实现高效的供应链管理”;2021年,顺丰又宣布投入175.55亿元元收购嘉里物流51.8%股份,“打造全球自主可控供应链能力”。这一切都是为了让顺丰成为“独立第三方行业解决方案的数据科技服务公司”。 申万宏源近日就顺丰发布了一份增持报告,认为后者的供应链业务未来十年将有6-10倍的增长空间。 该报告称“我们正站在2C物流黄金期的尾声,在供应链物流大爆发的前夜”,“我们看好公司快运、供应链一体化服务和国际业务逐步成为利润新的增长点。我们认为投入期过后,公司规模拐点到来后利润有望迎来爆发”。 但从实际数据来看,又是另一番感受。 顺丰控股2020年财报显示,2020年公司整体供应链业务不含税营业收入为71.04亿元,同比增长44.45%。这一板块的营收仅占到了顺丰全年营收1539.87亿元的4.61%。 通过梳理顺丰最近四个月的经营简报可以看到,速运物流业务单月营收规模均在百亿级以上,而供应链业务则仍未突破十亿关口。相较于速运物流业务,供应链业务要想撑起公司的“半壁江山”还有相当长的一段路要走。

高昂的前期投入给顺丰带来了严峻考验。况且,相较于电商件市场的“通达系”,顺丰在供应链市场要面对是菜鸟、京东这样的“重量级选手”。 互联网巨头们早就对这块市场虎视眈眈。马云在三年前就明确表示菜鸟要将中国占GDP15%的社会化物流成本降到5%以内。“我们将投入上千亿元,如果一千亿不够,那我们就再投资几千亿。”而刘强东也曾表示,京东的无界零售要将整个中国社会化的物流成本降到5%以内。 供应链物流大爆发的前夜还要等多久?眼下谁都无法给出确切答案。 今年2月,京东物流向港交所递交的招股书显示,“作为技术驱动的供应链解决方案及物流服务商”,这家成立14年有余的物流巨头尚未走出亏损。2018年至2020年三季度末,该公司合计亏损达50亿元,并被指业务高度依赖母集团。京东物流的巨额亏损,侧面反映了供应链市场的高门槛。 重压之下,王卫是否会重新检视对新业务的投入?伍玮婷调任之后,顺丰或许还会出现别的变化。 经历过金融危机洗刷的顺丰,当前一脚陷在快递业价格战的“囚徒困境”,另一脚迈入了“供应链物流大爆发的前夜”。短期的巨亏,不会让王卫和顺丰透支掉市场信用,但巨亏之后,他们可能要经历一阵漫长的阵痛期。 |

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫

评论列表